A beszámítás – más néven kompenzálás – kevésbé ismert pénzügyi módszer. Pedig számos előnnyel jár: csökkenti a tranzakciós költségeket, egyszerűsíti az adminisztrációt, és segít elkerülni a lánctartozásokat. Mindezek mellett erősítheti a szállító és vevő közötti kapcsolatot is, hiszen gyorsabb, gördülékenyebb ügyintézést tesz lehetővé.

Cikkünkben megvizsgáljuk, hogy mit is jelent pontosan a beszámítás, hogyan alkalmazható, és milyen előnyökkel és kockázatokkal jár. Gyakorlati példákon keresztül bemutatjuk, azt is, hogy hogyan befolyásolja a vállalat pénzforgalmát, likviditási helyzetét.

Mi az a beszámítás (kompenzálás) és hogyan használjuk?

A beszámítás arra jó, hogy ha két vállalkozás kölcsönösen tartozik egymásnak, akkor ahelyett, hogy mindkét fél külön fizetne, a tartozások egy részét vagy egészét össze lehet vezetni. Így anélkül, hogy pénzt utalnának egymásnak, csökken mindkét cég tartozása.

A beszámítás a két fél megállapodása alapján lehetséges, de bizonyos esetekben ez akár egyoldalúan is kezdeményezhető. Utóbbinak a feltétele, hogy a két cég ugyanabban a pénznemben tartozzon egymásnak, és a tartozások már lejártak vagy legalább esedékesek. Ilyen esetben beszámításhoz nem szükséges a jogosult hozzájárulása vagy külön megállapodás, elég egy joginyilatkozat.

A beszámítás a “patthelyzetek” helyzetek feloldásában is kulcsfontosságú lehet, amikor egyik fél sem tudja kifizetni a másiknak a teljes tartozását, de mindkettőnek van egymással szembeni követelése és tartozása. Ilyenkor a kompenzáció lehetőséget ad a kilábalásra anélkül, hogy újabb forrásokat kellene bevonni.

A kompenzáció így különösen hasznos lehet olyan ágazatokban, mint például az építőipar, ahol gyakori a lánctartozás vagy az egymás közötti többirányú számlázás.

A beszámítás típusai

Egyoldalú beszámítás (jogosult általi)

Ez a klasszikus forma. Ha két fél kölcsönösen tartozik egymásnak, az egyik fél egyoldalúan élhet a beszámítás jogával, ha annak törvényi feltételei fennállnak.

Megállapodáson alapuló (kétoldalú)

Itt a két fél megállapodik egymással abban, hogy az egymás felé fennálló tartozásaikat összevezetik.

Többoldalú beszámítás

Három vagy több fél között fennálló tartozások és követelések egymásba történő beszámításával történik a kiegyenlítés. Ilyenkor a felek hálószerűen rendezik egymás közötti pénzügyi viszonyaikat, gyakran közvetítő platform vagy megállapodás alapján.

Bírósági (jogvita alatti) beszámítás

Peres eljárás során a fél a vele szemben érvényesített követeléssel szemben beszámítással hivatkozhat saját lejárt, egynemű követelésére. A bíróság ebben az esetben a beszámítás jogszerűségét és megalapozottságát vizsgálja, és ennek figyelembevételével dönt a követelésről.

Kötelező (törvényi) beszámítás

Bizonyos esetekben a törvény automatikusan beszámítási kötelezettséget ír elő, pl. felszámolási vagy csődeljárás során – ezek viszont külön szabályozás alá esnek.

Példa a gyakorlatból

Az építőiparban gyakori lánctartozások elkerülése érdekében hasznos lehet a beszámítást alkalmazni. Vegyünk egy ilyen példát.

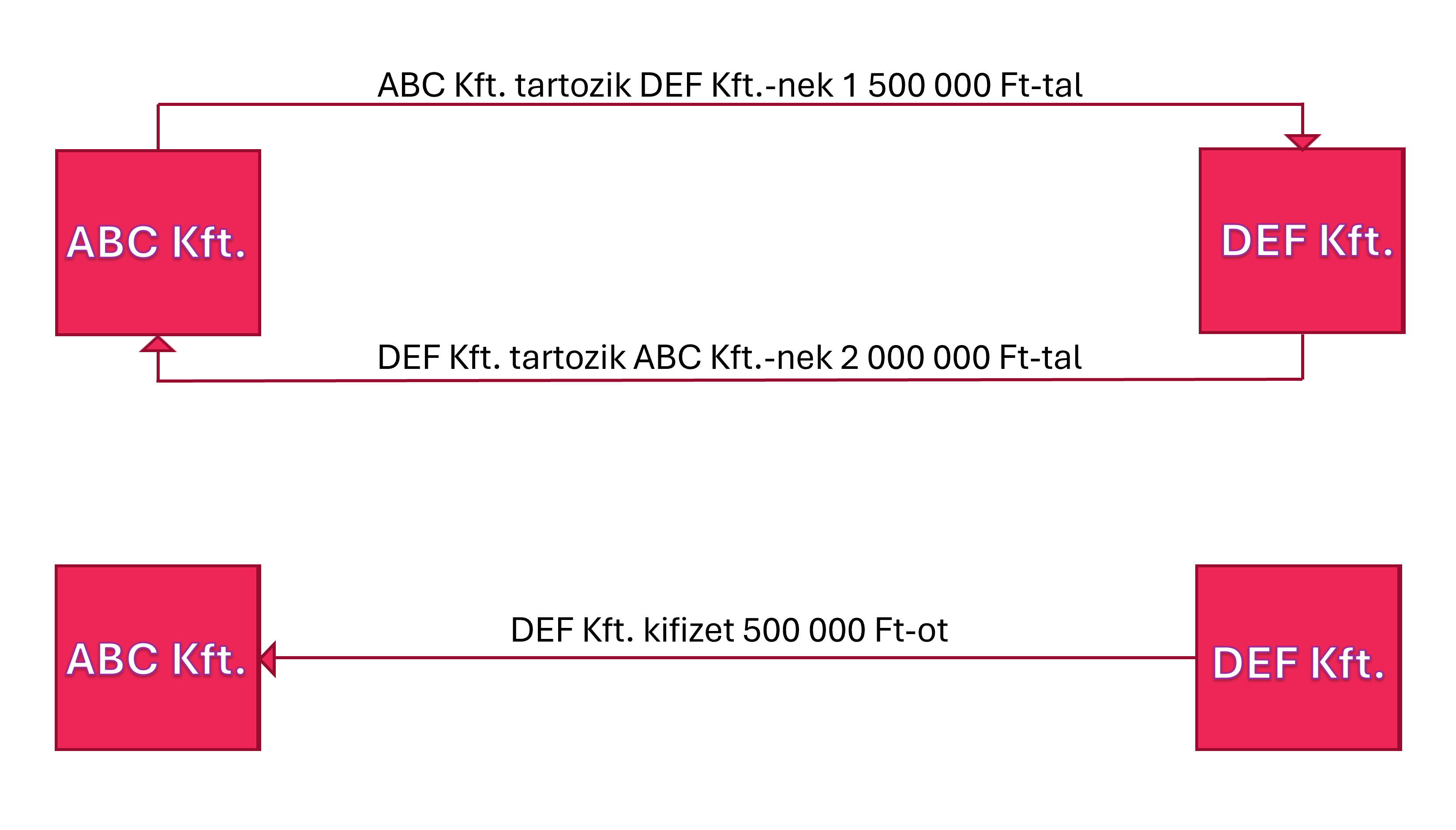

Egy építőipari kivitelező (ABC Kft.) 2 millió Ft-os munkát végzett alvállalkozóként egy generálkivitelezőnek (DEF Kft.). Közben ABC Kft. anyagot vásárolt ugyanettől a DEF Kft.-től 1,5 millió Ft értékben.

Ahelyett, hogy egyik elutalna a másiknak 2 millió Ft-ot, a másik pedig az előbbinek 1,5 millió Ft-ot, megállapodnak, hogy a két összeg beszámításra kerül.

Így csak a különbözetet (500 ezer Ft-ot) kell ténylegesen kifizetni. Ezzel a két fél összesen 2 x 1,5 millió = 3 millió Ft-tal kevesebb utalásra kell utalási költséget fizessen.

Hogyan hat a beszámítás a cég likviditására?

A likviditáskezelés lényege, hogy a vállalkozásnak mindig legyen elég pénze ahhoz, hogy időben ki tudja fizetni a tartozásait. Ez nem csak a számlák és bérek kifizetéséről szól. Ha nincs elég pénze a cégnek, az könnyen megbéníthatja a vállalkozás működését, vagy ellehetetlenítheti a növekedését.

A jó likviditás-menedzsment több eszközt és módszert is használhat. Ilyen lehet a készletek tudatos kezelése, a kintlévőségek gyorsabb beszedése vagy a fizetési határidők ügyes alakítása. (Ebben segíthet a skontó is.)

A vállalkozások pénzügyi eszköztárában ilyen eszköz lehet a kompenzálás is. A beszámítás nem csak adminisztrációs könnyebbséget jelent, hanem a likviditási nyomást is enyhítheti.

A beszámítás hatásai a pénzügyi mutatókra

A helyesen alkalmazott kompenzálás mérhetően javítja mindkét fél pénzügyi mutatóit. Így egy mindkét fél számára előnyös megoldásról beszélhetünk.

- Javul a likviditási ráta. A likviditási ráta számlálójában a forgóeszközök (pl. követelések) összege, nevezőjében a rövid lejáratú kötelezettségek szerepelnek. A korábban leírt példát nézve, és 1 vagy annál magasabb kiinduló likviditási rátát feltételezve, ha mindkét fél csökkenti az egymással szembeni követeléseit és kötelezettségeit 1,5 – 1,5 millió forinttal, akkor mindkét cég likviditási rátája emelkedni fog.

- A likvid eszközök szerkezete is javulhat. Beszámítás után növekedhet a pénzeszközök aránya a forgóeszközökön belül, és csökkennek a cég a kintlévőségei. A nehezebben mozgósítható kintlévőségek helyett hamarabb elérhetővé válhat a számla (ellenoldali számlával csökkentett) értéke a bankszámlánkon.

- Kevesebb a rövid lejáratú kötelezettség a kötelezettségeken belül. A beszámítás révén csökken a mérlegben kimutatott rövid lejáratú tartozások összege. Ez közvetlenül, kedvezően hat a kötelezettségek szerkezetére. Ez különösen fontos lehet hitelképesség vagy pénzügyi stabilitás megítélése szempontjából.

- Javulnak a cég adósságmutatói. A beszámítás csökkenti a kimutatott kötelezettségeket. Így például az eladósodottsági ráta vagy az adósságfedezeti mutatók értékei is kedvezőbbé válnak. Ez nemcsak a belső okokból fontos, hanem a külső partnerek (például bankok vagy befektetők) számára is.

Ezeknek a mutatóknak a javulása pozitívan hathat a cég banki megítélésére is, ami könnyebbé teheti a finanszírozáshoz való hozzáférést mindkét cég számára.

Hogyan változik a likviditási ráta beszámítás után – részletes példa

Vizsgáljuk meg a korábbi példából ABC Kft. és DEF Kft. likviditásának változását a beszámítás előtt és után.

Az ABC Kft. elvégzett egy 2 millió forintos munkát a DEF Kft. számára, viszont az ehhez szükséges anyagokat 1,5 millió forintért éppen a DEF Kft.-től vásárolta meg.

Tegyük fel, hogy ezen belül mindkét cégnek csupán 700 ezer forint készpénze van, így egyikük sem tudná maradéktalanul kifizetni a másikat. Beszámítás nélkül tehát valamelyiküknek külső forrásból kellene pénzt szereznie, hogy kifizesse a másik felet.

Az ABC Kft-nek összesen 3,7 millió forint forgóeszköze és összesen 2 millió Ft rövid lejáratú kötelezettsége (RLK) van. A DEF Kft-nek összesen 3,2 millió forint forgóeszköze és összesen 2,5 millió Ft rövid lejáratú kötelezettsége (RLK) van.

Az ABC Kft. jelenlegi likviditási rátája 1,85, a DEF Kft. likviditási rátája pedig 1,28. Ha a két cég úgy dönt, hogy beszámítják egymással szembeni követeléseiket, és a DEF Kft. csak a különbözetet, azaz 500 ezer forintot fizet ki, akkor mindkét fél likviditása javul.

A beszámítás után a likviditási ráta az ABC Kft.-nél 4,4-re, míg a DEF Kft.-nél 1,7-re emelkedik.

Előnyök és hátrányok

✔️ Előnyök:

- Kevesebb banki tranzakció – csökkenti az egyedi utalások számát és azok méretét, ezáltal kevesebb a banki költség is

- Gyorsabb likviditási helyzet javítás – csökkenti a külső finanszírozás szükségességét, nincs szükség tényleges pénzmozgásra

- Adminisztratív teher csökkentése – gyorsabb ügymenet

- Pénzforgalom tervezhetőbbé válása – szervezettebb és kiszámíthatóbb cash flow, egyszerűbb az elszámolás

❌ Hátrányok / kockázatok:

- Jogvita alakulhat ki

- Nem minden partner hajlandó rá

Összefoglaló

Összefoglalva: a beszámítás (kompenzálás) egy hatékony pénzügyi eszköz a tartozások és azon belül a lánctartozások csökkentésére. A módszerrel össze lehet vezetni a cégek egymással szembeni követeléseit és tartozásait, ami csökkenti a vállalkozások adminisztrációs és banki költségeit, és mérsékli a lánctartozások kialakulásának kockázatát. A beszámítás hozzájárul a pénzforgalom kiszámíthatóságához, és elősegíti a vállalkozás likviditási helyzetének fenntartható javítását.